En este artículo nos centramos en concreto en la Orden HAC7/1177/2024, de 17 de octubre y publicada el 28 de octubre de 2024, que completa el desarrollo normativo del artículo 29.2.j) de la Ley 58/2003, de 17 de diciembre, General Tributaria, en relación específicamente con los Sistemas Informáticos de Facturación de Empresarios y Profesionales. Veamos los detalles:

Obligaciones en 2025

El próximo 1 julio de 2025, empresas y autónomos con una facturación menor de 6.000.000€, y que por lo tanto no están en el SII, se deberán enfrentar al sistema de emisión facturas verificables (Verifactu). En este escenario tienen dos alternativas:

- Entrar voluntariamente en el SII

- Disponer de un sistema de facturación responsable y verificable o utilizar el que la AEAT proporcione.

¿Cuáles son las opciones que tienen las empresas hoy en día?

SII es un canal de comunicación telemático, facilitado por la AEAT, a través del cual empresas y profesionales realizan todos los trámites del IVA. Esto incluye las declaraciones, liquidaciones y presentaciones de los libros de registro de facturas emitidas y recibidas.

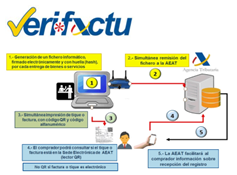

Verifactu proporciona a la AEAT un registro en tiempo real y único de cada factura emitida e impide modificaciones del documento original, logrando la completa digitalización del proceso de facturación. Las facturas expedidas deberán contener:

Verifactu proporciona a la AEAT un registro en tiempo real y único de cada factura emitida e impide modificaciones del documento original, logrando la completa digitalización del proceso de facturación. Las facturas expedidas deberán contener:

- Representación gráfica mediante código QR

- La frase “Factura verificable en la sede electrónica de la AEAT” o “VERI*FACTU” si utiliza el sistema público.

¿Qué dice la ley “Crea y Crece”?

Por otro lado, la ley “Crea y Crece” establece la facturación electrónica como el único sistema que podrá emplearse en las relaciones comerciales entre empresas y autónomos (B2B). Este reglamento aún no está aprobado (pendiente de la reglamentación técnica sobre los requisitos)

La ley “Crea y Crece” facilita la creación de empresas, lucha contra la morosidad comercial, promueve el uso de la factura electrónica y potencia los instrumentos de financiación al crecimiento empresarial.

Y nos indica la obligación de expedir, remitir y recibir facturas electrónicas a todas las empresas y autónomos en sus relaciones comerciales. ¿En qué términos? Así:

- Empresas y autónomos cuya facturación sea > a 8 millones de euros: tendrán el plazo de un año desde la aprobación del reglamento.

- Empresas y autónomos cuya facturación sea < a 8 millones de euros: tendrán el plazo de dos años desde la aprobación del reglamento.

En este caso, todas las empresas, estén o no en el SII, deberán dar cumplimiento a la facturación electrónica.

Hay que indicar que Verifactu es compatible con la implantación de la Ley 18/2022, ya que se generarán sinergias entre ambas normativas, mejorando el cumplimiento de las obligaciones tributarias del contribuyente, controlando el fraude tributario y previniendo la morosidad en las transacciones comerciales.

Normativa aplicable:

- Ley 11/2021, de 9 de julio, de medidas de prevención y lucha contra el fraude fiscal.

- Real Decreto 1007/2023, de 5 de diciembre, por el que se aprueba el reglamento que estable los requisitos que deben adoptar los sistemas y programas informáticos o electrónicos que soporten los procesos de facturación de empresarios y profesionales, y la estandarización de formatos de los registros de facturación. (VERIFACTU).

- El 28 de octubre de 2024 se ha publicado la Orden HAC/1177/2024, de 17 de octubre, que completa el desarrollo normativo del artículo 29.2.j) de la Ley 58/2003, de 17 de diciembre, General Tributaria, en relación específicamente con los Sistemas Informáticos de Facturación de Empresarios y Profesionales.

- Ley 18/2022 de Creación y Crecimiento de empresas, Ley “Crea y Crece” del 28 de septiembre de 2022, que establece la facturación electrónica como el único sistema que podrá emplearse en las relaciones comerciales entre empresas y autónomos (B2B).

- E.A.T – Suministro de Información Inmediata (SII) – RD 596/2016. Suministro inmediato de información para el IVA (SII) aplicable desde julio de 2017 con carácter obligatorio a los siguientes sujetos pasivos que tengan periodo de liquidación del IVA mensual:

-

- Inscritos en el REDEME (Registro de Devolución Mensual del IVA)

- Grandes Empresas (facturación superior a 6.010.121,04 €)

- Grupos de IVA